Règlement administratif de la Société d’assurance-dépôts du Canada sur les primes différentielles

DORS/99-120

LOI SUR LA SOCIÉTÉ D’ASSURANCE-DÉPÔTS DU CANADA

Enregistrement 1999-03-10

Règlement administratif de la Société d’assurance-dépôts du Canada sur les primes différentielles

En vertu de l’alinéa 11(2)g)Note de bas de page a et de l’article 21Note de bas de page b de la Loi sur la Société d’assurance-dépôts du Canada, le conseil d’administration de la Société d’assurance-dépôts du Canada prend le Règlement administratif de la Société d’assurance-dépôts du Canada sur les primes différentielles, ci-après.

Retour à la référence de la note de bas de page aL.R., ch. 18 (3e suppl.), art. 51

Retour à la référence de la note de bas de page bL.C. 1996, ch. 6, art. 27

Le 3 mars 1999

En vertu du paragraphe 21(3)Note de bas de page a de la Loi sur la Société d’assurance-dépôts du Canada, le ministre des Finances agrée le Règlement administratif de la Société d’assurance-dépôts du Canada sur les primes différentielles, ci-après, pris par le conseil d’administration de la Société d’assurance-dépôts du Canada.

Ottawa, le 4 mars 1999

Définitions et interprétation

1 (1) Les définitions qui suivent s’appliquent au présent règlement administratif.

- année de déclaration

année de déclaration Année civile au cours de laquelle les institutions membres sont tenues de transmettre les documents visés à l’article 15 afin que soit déterminée la prime annuelle qu’elles devront payer pour l’exercice comptable des primes commençant pendant cette année civile. (filing year)

- banque d’importance systémique nationale

banque d’importance systémique nationale[Abrogée, DORS/2019-43, art. 1]

- filiale

filiale S’entend au sens de l’article 2 de la Loi sur les banques. (subsidiary)

- formulaire de déclaration

formulaire de déclaration Le formulaire figurant à la partie 2 de l’annexe 2. (Reporting Form)

- inspecteur

inspecteur

a) À l’égard des institutions fédérales membres, le surintendant;

b) à l’égard des institutions provinciales membres, selon le cas :

(i) la Société ou la personne désignée en vertu de l’alinéa 28a) de la Loi,

(ii) le gouvernement d’une province ou le mandataire de celui-ci avec lesquels la Société a conclu un accord en vertu de l’article 38 de la Loi. (examiner)

- Lignes directrices à l’intention des banques

Lignes directrices à l’intention des banques Les Lignes directrices à l’intention des banques publiées par le surintendant pour l’application de la Loi sur les banques. (Guidelines for Banks)

- lignes directrices à l’intention des institutions membres

lignes directrices à l’intention des institutions membres Selon le cas, les Lignes directrices à l’intention des banques ou les Lignes directrices à l’intention des sociétés de fiducie et de prêt. (guidelines for member institutions)

- Lignes directrices à l’intention des sociétés de fiducie et de prêt

Lignes directrices à l’intention des sociétés de fiducie et de prêt Les Lignes directrices à l’intention des sociétés de fiducie et de prêt publiées par le surintendant pour l’application de la Loi sur les sociétés de fiducie et de prêt. (Guidelines for Trust and Loan Companies)

- Loi

Loi La Loi sur la Société d’assurance-dépôts du Canada. (Act)

- normes de la SADC

normes de la SADC[Abrogée, DORS/2005-116, art. 1]

- nouvelle institution membre

nouvelle institution membre[Abrogée, DORS/2002-126, art. 1]

- organisme de réglementation

organisme de réglementation

a) À l’égard d’une institution fédérale membre, le surintendant;

b) à l’égard d’une institution provinciale membre, l’autorité dont le mandat, aux termes de la loi provinciale qui régit cette institution, est comparable à celui du surintendant à l’égard des institutions fédérales membres. (regulator)

- Recueil des formulaires et des instructions

Recueil des formulaires et des instructions Le Recueil des formulaires et des instructions publié à l’intention des institutions de dépôt par le surintendant, avec ses modifications successives. (Reporting Manual)

- Règlement administratif sur les exigences en matière de données

Règlement administratif sur les exigences en matière de données Le Règlement administratif de la Société d’assurance-dépôts du Canada sur les exigences en matière de données et de systèmes. (Data Requirements By-law)

(2) Sauf disposition contraire du présent règlement administratif, les termes qui y sont utilisés s’entendent au sens des lignes directrices à l’intention des institutions membres ou du Recueil des formulaires et des instructions.

(3) Aux fins du calcul de la prime annuelle payable pour un exercice comptable des primes, toute mention dans le présent règlement administratif des lignes directrices à l’intention des institutions membres et du Recueil des formulaires et des instructions vaut mention de ces documents avec leurs modifications successives jusqu’au 31 octobre précédant l’exercice comptable des primes en cause.

(4) Pour l’application des articles 15 et 16 et de l’annexe 2, à l’égard d’une institution membre fusionnante, l’exercice clos durant l’année précédant l’année de déclaration vise la période couverte par ses états financiers audités établis en date du jour précédant la fusion, lorsque les conditions suivantes sont réunies :

a) l’institution n’a pas clos d’exercice durant l’année précédant l’année de déclaration;

b) la fusion est survenue après le 30 avril de l’année précédant l’année de déclaration mais au plus tard le 30 avril de l’année de déclaration.

(5) La mention dans les annexes 2 et 3 d’un ratio autorisé ou imposé par l’organisme de réglementation à l’égard d’une institution membre s’entend du ratio autorisé ou imposé par cet organisme dans l’exercice de ses fonctions.

(6) [Abrogé, DORS/2006-47, art. 1]

- DORS/2001-299, art. 37

- DORS/2002-126, art. 1

- DORS/2005-48, art. 1

- DORS/2005-116, art. 1

- DORS/2006-47, art. 1

- DORS/2009-12, art. 1

- DORS/2010-307, art. 1

- DORS/2015-75, art. 1 et 26(F)

- DORS/2019-43, art. 1

- DORS/2020-21, art. 1

Champ d’application

2 (1) L’article 3 s’applique, aux fins du paragraphe 23(1) de la Loi, au calcul de la prime payable par l’institution membre visée à ce paragraphe.

(2) Les articles 4 à 30 s’appliquent pour calculer la prime annuelle payable pour un exercice comptable des primes complet.

- DORS/2005-48, art. 2(A)

Prime annuelle

3 Pour l’application de l’alinéa 23(1)a) de la Loi, la prime annuelle payable par l’institution membre visée au paragraphe 23(1) de la Loi est égale au plus élevé des montants suivants :

a) 5 000 $;

b) le montant calculé selon la formule suivante :

A × B × C

où :

- A

- représente un tiers pour cent ou toute fraction moindre fixée par le gouverneur en conseil aux termes de l’alinéa 23(1)b) de la Loi,

- B

- le total des dépôts ou parties de dépôt visés à l’alinéa 23(1)b) de la Loi,

- C

- le pourcentage prévu à la colonne 3 de l’annexe 1 pour l’exercice comptable des primes en cause pour la catégorie 1.

- DORS/2015-75, art. 2

4 (1) Pour l’application du paragraphe 21(1) de la Loi, la prime annuelle fixée par règlement administratif qui est payable par chaque institution membre est égale au plus élevé des montants suivants :

a) 5 000 $;

b) sous réserve des paragraphes (1.1) et (2), le montant calculé selon la formule suivante :

A × B × C

où :

- A

- représente un tiers pour cent ou toute fraction moindre fixée par le gouverneur en conseil aux termes du paragraphe 21(4) de la Loi,

- B

- le total des dépôts ou parties de dépôt visés au paragraphe 21(4) de la Loi,

- C

- le pourcentage prévu à la colonne 3 de l’annexe 1 pour l’exercice comptable des primes en cause pour la catégorie figurant à la colonne 1 à laquelle appartient l’institution membre.

(1.1) Lorsqu’une institution membre est classée à nouveau aux termes du paragraphe 5(2), la formule suivante est utilisée pour déterminer le montant visé à l’alinéa (1)b) :

(D × (E ÷ H)) + (F × (G ÷ H))

où :

- D

- représente le montant qui correspondrait au résultat de la formule prévue à l’alinéa (1)b) si l’élément C de celle-ci représentait le pourcentage prévu à la colonne 3 de l’annexe 1 pour la catégorie figurant à la colonne 1 à laquelle appartenait l’institution membre avant sa nouvelle classification;

- E

- le nombre de jours compris dans la période commençant le 1er mai de l’année de déclaration et se terminant le jour qui précède le jour qui tombe dix-huit mois après le jour où l’institution est devenue une institution membre;

- H

- le nombre de jours compris dans la période commençant le 1er mai de l’année de déclaration et se terminant le 30 avril de l’année suivante;

- F

- le montant qui correspondrait au résultat de la formule prévue à l’alinéa (1)b) si l’élément C de celle-ci représentait le pourcentage prévu à la colonne 3 de l’annexe 1 pour la catégorie figurant à la colonne 1 à laquelle appartient l’institution membre à la suite de sa nouvelle classification;

- G

- le nombre de jours compris dans la période commençant le jour qui tombe dix-huit mois après le jour où l’institution est devenue une institution membre et se terminant le 30 avril de l’année suivant l’année de déclaration visée à l’élément E.

(2) Lorsqu’une institution membre est classée à nouveau aux termes de l’article 6, la formule suivante est utilisée pour déterminer le montant visé à l’alinéa (1)b) :

(D × (E ÷ H)) + (F × (G ÷ H))

où :

- D

- représente le montant qui correspondrait au résultat de la formule prévue à l’alinéa (1)b) si l’élément C de celle-ci représentait le pourcentage prévu à la colonne 3 de l’article 4 de l’annexe 1;

- E

- le nombre de jours compris dans la période commençant le 1er mai de l’année de déclaration et se terminant le jour où la Société reçoit de l’institution membre la déclaration visée à l’alinéa 7(1)b) ou les documents exigés aux termes du paragraphe 15(1) ou de l’article 16;

- H

- le nombre de jours compris dans la période commençant le 1er mai de l’année de déclaration et se terminant le 30 avril de l’année suivante;

- F

- le montant qui correspondrait au résultat de la formule prévue à l’alinéa (1)b) si l’élément C de celle-ci représentait le pourcentage prévu à la colonne 3 de l’annexe 1 pour la catégorie figurant à la colonne 1 à laquelle appartient l’institution membre à la suite de sa nouvelle classification;

- G

- le nombre de jours compris dans la période commençant le jour suivant celui où la Société reçoit de l’institution membre la déclaration visée à l’alinéa 7(1)b) ou les documents exigés aux termes du paragraphe 15(1) ou de l’article 16 et se terminant le 30 avril de l’année suivant l’année de déclaration visée à l’élément E.

- DORS/2000-38, art. 1

- DORS/2002-126, art. 2

- DORS/2015-75, art. 3

- DORS/2019-43, art. 2

4.1 Pour les exercices comptables des primes commençant après le 30 avril 2021, la mention de « A × B × C » à l’alinéa 4(1)b), dans le cas d’une institution membre tenue d’élaborer et de tenir à jour un plan de règlement en application de l’article 39.01 de la Loi, vaut mention de :

a) « (A × B × C) + (B × 0,0125 %) » si le plan est partiellement non conforme aux termes de l’alinéa 11(4)b) du Règlement administratif de la Société d’assurance-dépôts du Canada sur la planification des règlements au 30 avril de l’exercice comptable des primes précédent;

b) « (A × B × C) + (B × 0,025 %) » si le plan est sensiblement non conforme aux termes de l’alinéa 11(4)c) de ce règlement administratif au 30 avril de l’exercice comptable des primes précédent;

c) « (A × B × C) + (B × 0,05 %) » si le plan est sensiblement non conforme aux termes de l’alinéa 11(4)c) de ce règlement administratif au 30 avril de chacun des deux exercices comptables des primes précédents;

d) « (A × B × C) + (B × 0,1 %) » si le plan est sensiblement non conforme aux termes de l’alinéa 11(4)c) de ce règlement administratif au 30 avril de chacun des trois exercices comptables des primes précédents.

Classement des institutions membres en catégories

Classement

5 (1) Avant le 15 juillet de chaque exercice comptable des primes, la Société classe les institutions membres conformément aux articles 7, 8, 8.1 et 12.

(2) Si l’institution est une institution membre depuis six à dix-huit mois au moment où elle est classifiée conformément au paragraphe (1), la Société peut revoir son classement et la classer à nouveau conformément au paragraphe 8.1(4) dès le moment où l’institution est une institution membre depuis au moins dix-huit mois.

6 (1) La Société revoit le classement de l’institution membre qui a été classée dans la catégorie 4 aux termes de l’article 12, si celle-ci lui transmet au plus tard le 30 avril de l’année suivant l’année de déclaration :

a) dans le cas où elle se trouve dans la situation décrite à l’alinéa 12(1)a), des états financiers audités et soit un formulaire de déclaration révisé soit une attestation portant que les états financiers audités confirment les renseignements inscrits sur le formulaire de déclaration transmis auparavant et qu’aucune modification de celui-ci ou des documents et relevés visés aux alinéas 15(1)c) et e) n’est requise;

b) dans le cas où elle se trouve dans la situation décrite à l’alinéa 12(1)b), la déclaration visée à l’alinéa 7(1)b) ou les documents exigés aux termes des alinéas 15(1)a) à c) et e) ou de l’article 16.

(2) La Société classe à nouveau, en conformité avec l’article 7, 8 ou 8.1, selon le cas, l’institution membre visée au paragraphe (1) si, sur le fondement des documents transmis aux termes de ce paragraphe, un tel reclassement est justifié.

- DORS/2000-38, art. 2(F)

- DORS/2002-126, art. 3

- DORS/2015-75, art. 4

- DORS/2019-43, art. 4

Nouvelles institutions membres

7 (1) L’institution membre est classée, sous réserve des l’articles 8.1 et 12, dans la catégorie 1 si :

a) d’une part, elle a été exploitée à ce titre pendant une période inférieure à deux exercices d’au moins douze mois chacun, arrêtée à la fin de son exercice clos durant l’année précédant l’année de déclaration;

b) d’autre part, elle transmet à la Société, au plus tard le 30 avril de l’année de déclaration, une déclaration portant qu’elle satisfait à la condition prévue à l’alinéa a).

(2) Le paragraphe (1) ne s’applique pas aux institutions membres suivantes :

a) celle qui est une filiale d’une autre institution membre;

b) celle dont l’une des filiales est une institution membre qui a été exploitée pendant une période minimale de deux exercices d’au moins douze mois chacun, arrêtée à la fin de l’exercice clos durant l’année précédant l’année de déclaration.

(2.1) L’institution membre qui est une institution-relais est classée dans la catégorie 1.

(3) Pour l’application du présent article, si une institution membre est née d’une fusion à laquelle sont parties une ou plusieurs institutions membres, la date du début de son exploitation est réputée être celle de l’institution membre fusionnante qui a été exploitée le plus longtemps.

(4) [Abrogé, DORS/2019-43, art. 5]

- DORS/2002-126, art. 4

- DORS/2010-4, art. 1

- DORS/2010-307, art. 3

- DORS/2019-43, art. 5

Évaluation

8 L’institution membre qui n’est pas visée à l’article 7 ou 8.01 est classée, sous réserve des articles 8.1 et 12, dans la catégorie prévue à la colonne 1 de l’annexe 1 qui correspond à la note totale figurant à la colonne 2 attribuée à l’institution membre en application des articles 9, 10 ou 11, selon le cas.

- DORS/2002-126, art. 4

- DORS/2019-43, art. 6

8.01 L’institution membre qui est la filiale d’une autre institution membre est classée, sous réserve des articles 8.1 et 12 :

a) si elle est la filiale d’une institution membre classée selon le paragraphe 7(1) :

(i) dans la catégorie dans laquelle l’institution membre dont elle est la filiale aurait par ailleurs été classée, n’eut été l’application des articles 8.1 et 12,

(ii) dans la catégorie prévue à la colonne 1 de l’annexe 1 qui correspond à la note totale figurant à la colonne 2, attribuée à la filiale en application des articles 9 ou 11, si elle a été exploitée à titre d’institution membre pendant une période minimale de deux exercices d’au moins douze mois chacun, arrêtée à la fin de l’exercice clos durant l’année précédant l’année de déclaration;

b) dans les autres cas, dans la catégorie dans laquelle l’institution dont elle est la filiale aurait par ailleurs été classée, n’eût été l’application des articles 8.1 et 12.

8.1 (1) L’institution membre, sauf celle classée selon l’article 7 ou le sous-alinéa 8.01a)(i), qui ne s’est pas conformée, à tous égards importants, au Règlement administratif sur les exigences en matière de données au 30 avril de l’exercice comptable des primes précédent est classée :

a) dans la catégorie 2, dans le cas où elle aurait par ailleurs été classée dans la catégorie 1 pour l’exercice en question;

b) dans la catégorie 3, dans le cas où elle aurait par ailleurs été classée dans la catégorie 2 pour l’exercice en question;

c) dans la catégorie 4, dans le cas où elle aurait par ailleurs été classée dans les catégories 3 ou 4 pour l’exercice en question.

(2) L’institution membre, sauf celle classée selon l’article 7 ou le sous-alinéa 8.01a)(i), qui ne s’est pas conformée, à tous égards importants, au Règlement administratif sur les exigences en matière de données au 30 avril de chacun des deux exercices comptables des primes précédents est classée :

a) dans la catégorie 3, dans le cas où elle aurait par ailleurs été classée dans la catégorie 1 pour l’exercice en question;

b) dans la catégorie 4, dans le cas où elle aurait par ailleurs été classée dans les catégories 2, 3 ou 4 pour l’exercice en question.

(3) L’institution membre, sauf celle classée selon l’article 7 ou le sous-alinéa 8.01a)(i), qui ne s’est pas conformée, à tous égards importants, au Règlement administratif sur les exigences en matière de données au 30 avril de chacun des trois exercices comptables des primes précédents est classée dans la catégorie 4.

(4) L’institution membre qui aurait par ailleurs été classée selon l’article 7 ou le sous-alinéa 8.01a)i), qui a été une institution membre depuis au moins dix-huit mois et qui ne se conforme pas, à tous égards importants, au Règlement administratif sur les exigences en matière de données est classée :

a) dans la catégorie 2, dans le cas où elle aurait par ailleurs été classée dans la catégorie 1 pour l’exercice en question;

b) dans la catégorie 3, dans le cas où elle aurait par ailleurs été classée dans la catégorie 2 pour l’exercice en question;

c) dans la catégorie 4, dans le cas où elle aurait par ailleurs été classée dans les catégories 3 ou 4 pour l’exercice en question.

- DORS/2010-307, art. 4

- DORS/2017-22, art. 1

- DORS/2018-8, art. 1

- DORS/2019-43, art. 7

8.2 [Abrogé, DORS/2017-22, art. 2]

9 La Société attribue à l’institution membre, sauf celle visée à l’article 10 ou au paragraphe 11(1), la note totale qui correspond à la somme des notes qu’elle lui a attribuées pour les facteurs quantitatifs conformément aux articles 20 à 27 et pour les facteurs et critères qualitatifs conformément aux articles 28 et 30.

- DORS/2006-47, art. 2

10 Sous réserve du paragraphe 11(4), lorsqu’une institution membre qui a commencé à être exploitée à ce titre après le 30 avril de l’année précédant l’année de déclaration serait classée dans la catégorie 1 aux termes de l’article 7 si elle n’avait pas de filiales du type visé à l’alinéa 7(2)b), la Société lui attribue la plus élevée des notes totales attribuées à chacune de ses filiales qui :

a) d’une part, n’était pas la filiale d’une autre institution membre à la date précédant celle où l’institution membre a commencé à être exploitée à ce titre;

b) d’autre part, n’est pas la filiale d’une autre institution membre.

- DORS/2002-126, art. 5

- DORS/2019-43, art. 8

11 (1) Lorsqu’une institution membre est née d’une fusion survenue après le 30 avril de l’année précédant l’année de déclaration mais au plus tard le 30 avril de l’année de déclaration à laquelle sont parties une ou plusieurs institutions membres, la Société lui attribue la note totale qui correspond à la somme de la note attribuée, selon le paragraphe (2), pour les facteurs quantitatifs et de la note attribuée, selon le paragraphe (3), pour les facteurs et critères qualitatifs.

(2) La note que la Société attribue pour les facteurs quantitatifs à l’institution membre née d’une fusion correspond à la somme suivante :

a) dans le cas où celle-ci a clos un exercice durant l’année précédant l’année de déclaration, la somme des notes qui lui ont été attribuées conformément aux articles 20 à 27;

b) dans le cas où celle-ci n’a pas clos d’exercice durant l’année précédant l’année de déclaration, la somme suivante :

(i) si une seule institution membre est partie à la fusion, la somme des notes qui ont été attribuées à cette dernière conformément aux articles 20 à 27,

(ii) si plus d’une institution membre est partie à la fusion, la plus élevée des sommes des notes qui ont été attribuées à chacune conformément aux articles 20 à 27.

(3) La note que la Société attribue pour les facteurs et critères qualitatifs à l’institution membre née d’une fusion correspond à la somme des notes suivantes :

a) la note qui lui a été attribuée conformément à l’article 28 ou, si une telle note ne peut lui être attribuée, la note qui aurait été attribuée conformément à cet article à l’institution membre fusionnante dont le total quantitatif a servi pour l’application du paragraphe (2), si celle-ci avait été visée par cet article;

b) [Abrogé, DORS/2006-47, art. 3]

c) la note qui lui a été attribuée conformément à l’article 30.

(4) Si une institution membre est visée à la fois par l’article 10 et le présent article, ce dernier l’emporte.

- DORS/2006-47, art. 3

12 (1) L’institution membre est classée dans la catégorie 4 dans les cas suivants :

a) elle a transmis un formulaire de déclaration aux termes de l’alinéa 15(4)a) ou 16(2)a), selon le cas, mais, avant le 1er juillet de l’année de déclaration, n’a pas transmis des états financiers audités ni un formulaire de déclaration révisé ou une attestation portant que les états financiers audités confirment les renseignements inscrits sur le formulaire de déclaration transmis auparavant et qu’aucune modification de celui-ci ou des documents et relevés visés aux alinéas 15(1)c) et e) n’est requise;

b) au 30 avril de l’année de déclaration, elle n’a pas transmis la déclaration visée à l’alinéa 7(1)b) ou les documents exigés aux termes des alinéas 15(1)a) à c) et e) ou de l’article 16.

(2) [Abrogé, DORS/2019-43, art. 9]

(3) Le paragraphe (1) ne s’applique pas à l’institution membre visée au paragraphe 7(2.1).

- DORS/2002-126, art. 6

- DORS/2010-4, art. 2

- DORS/2015-75, art. 5

- DORS/2017-22, art. 3

- DORS/2019-43, art. 9

13 [Abrogé, DORS/2002-126, art. 7]

Avis

14 (1) Au plus tard le 15 juillet de l’exercice comptable des primes, la Société avise l’institution membre de la catégorie dans laquelle elle a été classée aux termes du présent règlement administratif pour cet exercice.

(2) Lorsque la Société revoit le classement d’une institution membre en se fondant sur tout renseignement dont elle a connaissance concernant l’institution membre — notamment des renseignements nouveaux ou supplémentaires transmis par celle-ci — et, par la suite, la classe dans une catégorie différente, elle l’avise du changement dans les meilleurs délais.

(3) [Abrogé, DORS/2015-75, art. 6]

- DORS/2010-307, art. 5

- DORS/2015-75, art. 6

Transmission de renseignements quantitatifs

15 (1) Sous réserve de l’article 17, l’institution membre transmet à la Société, au plus tard le 30 avril de chaque année :

a) le formulaire de déclaration rempli conformément aux instructions y figurant;

b) la liste de ses filiales qui sont des institutions membres;

c) sauf s’il a déjà été transmis à la Société, le Relevé des normes de fonds propres (Bâle III) – Risque opérationnel, de marché et de crédit figurant sur le site Web du Bureau du surintendant des institutions financières, arrêté à la fin de chacun de ses deux exercices précédents, soit à la fin de l’exercice clos durant l’année précédant l’année de déclaration et à la fin de l’exercice clos durant la deuxième année précédant l’année de déclaration, et établi en conformité avec les lignes directrices à l’intention des institutions membres;

d) [Abrogé, DORS/2015-75, art. 7]

e) les documents suivants du Recueil des formulaires et des instructions :

(i) l’État consolidé du résultat global, bénéfices non répartis et AERG, établi en conformité avec le Recueil pour son exercice clos durant l’année précédant l’année de déclaration,

(ii) le Relevé des provisions pour pertes de crédit attendues, établi en conformité avec le Recueil et arrêté à la fin de son exercice clos durant l’année précédant l’année de déclaration,

(iii) le Bilan mensuel consolidé, établi en conformité avec le Recueil et arrêté à la fin de son exercice clos durant l’année précédant l’année de déclaration,

(iv) la section III du Relevé des prêts hypothécaires, établie en conformité avec le Recueil et arrêtée à la fin de son exercice clos durant l’année précédant l’année de déclaration,

(v) le Relevé des prêts non hypothécaires, établi en conformité avec le Recueil et arrêté à la fin de son exercice clos durant l’année précédant l’année de déclaration;

(vi) [Abrogé, DORS/2018-8, art. 2]

f) sauf s’ils ont déjà été transmis aux termes du Règlement administratif de la Société d’assurance-dépôts du Canada relatif à la police d’assurance-dépôts, les états financiers audités sur lesquels sont fondés les renseignements inscrits sur le formulaire de déclaration et les relevés et documents visés aux alinéas c) et e).

(1.1) Toute institution membre désignée banque d’importance systémique nationale transmet à la Société, au plus tard le 30 avril de chaque année, le Rapport sur le nantissement et prise en pension, établi en conformité avec le Recueil et arrêté à la fin de son exercice clos durant l’année précédant l’année de déclaration.

(2) Les renseignements inscrits sur le formulaire de déclaration et les relevés et documents visés aux alinéas (1)c) et e) doivent :

a) être fondés sur les états financiers audités qui sont établis à la fin de l’exercice auquel les renseignements se rapportent;

b) être compatibles avec ces états financiers;

c) être fondés sur les données financières consolidées à la fin de l’exercice auquel les renseignements se rapportent.

(3) Sauf disposition contraire du présent règlement administratif, les renseignements financiers fournis en application du présent règlement administratif sont établis selon les Normes internationales d’information financière établies par le Conseil des normes comptables internationales, se trouvant principalement au Canada dans le Manuel de CPA Canada — Comptabilité.

(4) Si ses états financiers audités mentionnés à l’alinéa (1)f) n’ont pas été émis au 30 avril de l’année de déclaration, l’institution membre doit :

a) remplir le formulaire de déclaration et établir les documents et relevés visés aux alinéas (1)c) et e) en se fondant sur ses états financiers non audités et les transmettre à la Société dans le délai visé au paragraphe (1);

b) au plus tard le 1er juillet de l’année de déclaration, transmettre à la Société ses états financiers audités et :

(i) soit une attestation portant que les états financiers audités confirment les renseignements transmis auparavant et qu’aucune modification du formulaire de déclaration transmis auparavant ou des documents et relevés visés aux alinéas (1)c) et e) n’est requise,

(ii) soit le formulaire de déclaration et les documents et relevés visés aux alinéas (1)c) et e) révisés en conformité avec les états financiers audités.

- DORS/2005-48, art. 3

- DORS/2007-26, art. 1

- DORS/2009-12, art. 2

- DORS/2010-4, art. 3

- DORS/2015-75, art. 7 et 26(F)

- DORS/2018-8, art. 2

- DORS/2024-45, art. 1

16 (1) Malgré l’article 15 et sous réserve de l’article 18, l’institution membre qui est née d’une fusion survenue après le 30 avril de l’année précédant l’année de déclaration mais au plus tard le 30 avril de l’année de déclaration à laquelle sont parties une ou plusieurs institutions membres et qui n’a pas clos d’exercice durant l’année précédant l’année de déclaration doit, au plus tard le 30 avril de l’année de déclaration, transmettre à la Société la liste de ses filiales qui sont des institutions membres et les documents suivants :

a) pour chaque institution membre fusionnante qui a clos un exercice durant l’année précédant l’année de déclaration, les documents visés au paragraphe 15(1), sauf la liste visée à l’alinéa 15(1)b);

b) pour chaque institution membre fusionnante qui n’a pas clos d’exercice durant l’année précédant l’année de déclaration :

(i) des états financiers audités établis en date du jour précédant la fusion,

(ii) le formulaire de déclaration, les relevés visés à l’alinéa 15(1)c) et les documents visés à l’alinéa 15(1)e), lesquels doivent contenir des renseignements qui sont fondés sur les états financiers visés au sous-alinéa (i), qui sont compatibles avec ceux-ci et qui sont fondés sur ses données financières consolidées en date du jour précédant la fusion.

(2) Si une institution membre fusionnante visée au paragraphe (1) n’a pas émis ses états financiers audités au 30 avril de l’année de déclaration, l’institution membre née de la fusion doit transmettre à la Société, pour l’institution membre fusionnante :

a) dans le délai visé au paragraphe (1), le formulaire de déclaration et les documents et relevés exigés aux termes de ce paragraphe, ces derniers devant contenir des renseignements fondés sur les états financiers non audités de l’institution membre fusionnante;

b) au plus tard le 1er juillet de l’année de déclaration, les états financiers audités de l’institution membre fusionnante et :

(i) soit une attestation portant que les états financiers audités confirment les renseignements transmis auparavant et qu’aucune modification du formulaire de déclaration transmis auparavant ou des documents et relevés visés aux alinéas 15(1)c) et e) n’est requise,

(ii) soit le formulaire de déclaration et les documents et relevés visés aux alinéas 15(1)c) et e) révisés en conformité avec les états financiers audités.

- DORS/2015-75, art. 8 et 26(F)

17 L’article 15 ne s’applique pas aux institutions membres suivantes :

a) celles qui sont classées selon les paragraphes 7(1) ou (2.1);

b) celles qui sont les filiales d’une autre institution membre, sauf si elles satisfont aux critères prévus aux alinéas 10a) et b) et si une note totale est attribuée à cette autre institution membre aux termes de l’article 10;

c) celles auxquelles une note totale est attribuée aux termes de l’article 10.

- DORS/2005-48, art. 4

- DORS/2010-4, art. 4

- DORS/2010-307, art. 6

- DORS/2015-75, art. 9

18 L’article 16 ne s’applique pas aux institutions membres suivantes :

a) celles qui sont classées selon les paragraphes 7(1) ou (2.1);

b) celles qui sont les filiales d’une autre institution membre.

- DORS/2005-48, art. 5

- DORS/2010-4, art. 5

19 [Abrogé, DORS/2021-28, art. 1]

Facteurs quantitatifs

20 (1) La Société doit examiner le formulaire de déclaration et les autres documents que l’institution membre lui a transmis en application des articles 15 ou 16 et, si le formulaire de déclaration et les autres documents ne sont pas conformes au présent règlement administratif, fait les rajustements nécessaires.

(2) Si la Société rajuste le formulaire de déclaration au titre du paragraphe (1), elle utilise le formulaire rajusté pour l’attribution des notes prévue aux articles 21 à 27.

21 La Société attribue à l’institution membre la somme des notes figurant aux colonnes 2 et 4 de la partie 1 de l’annexe 3 qui correspondent, respectivement, aux descriptions figurant aux colonnes 1 et 3 de cette partie qui s’appliquent aux résultats obtenus pour les éléments 1.1 à 1.5 de la section 1 du formulaire de déclaration.

- DORS/2015-75, art. 10

- DORS/2020-21, art. 3

22 La Société compare le résultat obtenu pour le facteur visé à la section 2 du formulaire de déclaration à la plage de résultats figurant à la colonne 2 de l’article 4 de la partie 2 de l’annexe 3 et attribue à l’institution membre la note figurant à la colonne 3 qui correspond au résultat obtenu.

23 (1) Sous réserve de l’article 27, la Société compare les résultats obtenus pour chacun des facteurs visés aux sections 3 et 4 du formulaire de déclaration aux plages de résultats figurant à la colonne 2 des articles 5 et 6, respectivement, de la partie 2 de l’annexe 3 et attribue à l’institution membre, pour chacun de ces facteurs, la note figurant à la colonne 3 qui correspond à chaque résultat obtenu.

(2) Pour l’application du paragraphe (1), lorsqu’une institution membre qui est née d’une fusion à laquelle était partie une seule institution membre a été exploitée à ce titre pendant moins de trois exercices d’au moins douze mois chacun, les notes sont attribuées à partir des résultats obtenus au moyen des données financières suivantes :

a) celles de l’institution membre née de la fusion, pour les exercices pendant lesquels elle a été exploitée à ce titre;

b) celles de l’institution membre fusionnante, pour les autres exercices applicables.

- DORS/2005-48, art. 6(A)

24 La Société compare les résultats obtenus pour chacun des facteurs visés aux sections 5 et 6 du formulaire de déclaration aux plages de résultats figurant à la colonne 2 des articles 7 et 8, respectivement, de la partie 2 de l’annexe 3 et attribue à l’institution membre, pour chacun de ces facteurs, la note figurant à la colonne 3 qui correspond à chaque résultat obtenu.

- DORS/2005-48, art. 7

24.1 (1) Sous réserve de l’article 27, la Société compare le résultat obtenu pour le facteur visé à la section 7 du formulaire de déclaration à la plage de résultats figurant à la colonne 2 de l’article 9 de la partie 2 de l’annexe 3 et attribue à l’institution membre la note figurant à la colonne 3 qui correspond au résultat obtenu.

(2) Pour l’application du paragraphe (1), lorsqu’une institution membre qui est née d’une fusion à laquelle était partie une seule institution membre a été exploitée à ce titre pendant moins de quatre exercices d’au moins douze mois chacun, la note est attribuée en fonction du résultat obtenu au moyen des données financières suivantes :

a) celles de l’institution membre née de la fusion, pour les exercices pendant lesquels elle a été exploitée à ce titre;

b) celles de l’institution membre fusionnante, pour les autres exercices applicables.

- DORS/2005-48, art. 7

25 Pour le facteur visé à la section 8 du formulaire de déclaration, la Société attribue à l’institution membre autre qu’une banque d’importance systémique nationale :

a) dans le cas où le résultat du calcul du seuil déterminant prévu à cette section est inférieur à 10 %, une note de 5;

b) dans le cas où le résultat du calcul du seuil déterminant prévu à cette section est égal ou supérieur à 10 %, la note la plus basse figurant à la colonne E du relevé 8 de cette section.

- DORS/2015-75, art. 11

25.1 Pour le facteur visé à la section 8-1 du formulaire de déclaration, la Société attribue à l’institution membre qui est une banque d’importance systémique nationale :

a) dans le cas où le résultat du calcul du seuil déterminant prévu à l’élément 8-1.1 du formulaire de déclaration est égal ou inférieur à 100 %, une note de 5;

b) dans le cas où le résultat du calcul du seuil déterminant prévu à l’élément 8-1.1 du formulaire de déclaration est supérieur à 100 % :

(i) une note de 3, si le résultat du calcul à l’élément 8-1.2 est inférieur à 50 %,

(ii) une note de 0, si le résultat du calcul à l’élément 8-1.2 est égal ou supérieur à 50 %.

- DORS/2015-75, art. 12

- DORS/2016-11, art. 1

26 Pour le facteur visé à la section 9 du formulaire de déclaration, la Société :

a) dans le cas où le résultat du calcul du seuil déterminant prévu à la section 8 du formulaire est supérieur à 90 %, attribue à l’institution membre une note de 5;

b) dans le cas où le résultat du calcul du seuil déterminant prévu à la section 8 du formulaire est égal ou inférieur à 90 %, compare le résultat obtenu pour ce facteur à la plage de résultats figurant à la colonne 2 de l’article 12 de la partie 2 de l’annexe 3 et attribue à l’institution membre la note figurant à la colonne 3 qui correspond au résultat obtenu.

- DORS/2018-8, art. 3

27 (1) Dans le cas de l’institution membre qui a été exploitée à ce titre pendant moins de cinq exercices d’au moins douze mois chacun, la note attribuable pour l’ensemble des facteurs visés aux sections 3, 4 et 7 du formulaire de déclaration correspond au résultat de la formule suivante :

(A ÷ 45) × 15

où :

- A

- représente la somme des notes attribuées à l’institution membre aux termes des articles 21, 22, 24, 25 et 26.

(2) Dans le cas de l’institution membre qui est née d’une fusion à laquelle étaient parties deux ou plusieurs institutions membres et qui a été exploitée à ce titre pendant moins de trois exercices d’au moins douze mois chacun, la note attribuable pour l’ensemble des facteurs visés aux sections 3, 4 et 7 du formulaire de déclaration est déterminée conformément au paragraphe (1).

(3) Dans le cas de l’institution membre qui a été exploitée à ce titre pendant cinq exercices d’au moins douze mois chacun, la note attribuable pour les facteurs visés à la section 7 du formulaire de déclaration correspond au résultat de la formule suivante :

(A ÷ 55) × 5

où :

- A

- représente la somme des notes attribuées à l’institution membre aux termes des articles 21, 22, 23, 24, 25 et 26.

(4) Dans le cas de l’institution membre qui est née d’une fusion à laquelle étaient parties deux ou plusieurs institutions membres et qui a été exploitée à ce titre pendant trois exercices d’au moins douze mois chacun, la note attribuable pour les facteurs visés à la section 7 du formulaire de déclaration est déterminée conformément au paragraphe (3).

- DORS/2002-126, art. 8

- DORS/2005-48, art. 8

Facteurs et critères qualitatifs

Cote d’inspection

28 (1) Pour l’application du présent article, cote d’inspection s’entend de la cote de un à cinq, qui est attribuée à l’institution membre par l’inspecteur dans l’exercice de ses fonctions.

(2) Sous réserve du paragraphe (3), la Société attribue à l’institution membre la note figurant à la colonne 2 de l’annexe 4 qui correspond à la cote d’inspection figurant à la colonne 1 qui est la plus récente des cotes suivantes dont elle dispose pour l’institution :

a) la cote d’inspection attribuée en date du 30 avril de l’année de déclaration;

b) la cote d’inspection la plus récente qui a été attribuée au cours de la période commençant le 1er mai de l’année précédant l’année de déclaration et se terminant le 29 avril de l’année de déclaration;

c) la cote d’inspection utilisée pour l’évaluation faite pour l’exercice comptable des primes précédent.

(3) Si la Société ne dispose d’aucune des cotes d’inspection visées au paragraphe (2) à l’égard de l’institution membre, la note qui lui est attribuée à ce titre correspond au résultat de la formule suivante :

(A ÷ 60) × 35

où :

- A

- représente la somme des notes attribuées à l’institution membre aux termes des articles 21 à 27.

- DORS/2004-57, art. 1

- DORS/2006-47, art. 4

- DORS/2007-26, art. 2(A)

- DORS/2020-21, art. 4

29 [Abrogé, DORS/2006-47, art. 5]

29.1 [Abrogé, DORS/2005-116, art. 2]

Autres renseignements

30 (1) Pour l’application du présent article, autorité de surveillance s’entend de l’inspecteur, de l’organisme de réglementation et de l’autorité étrangère qui surveille les activités des institutions financières. La présente définition vise également les commissions des valeurs mobilières, les bourses de valeur ou autres organismes semblables.

(2) La Société attribue à l’institution membre la note applicable selon le barème suivant, en se fondant sur tout renseignement dont elle a connaissance concernant la sécurité, la solidité, la situation financière ou la viabilité de l’institution membre, ses sources de renseignements pouvant comprendre les autorités de surveillance, les agences de notation, les analystes du secteur des services financiers ou d’autres experts et les renseignements pouvant notamment porter sur les entités faisant partie de son groupe :

a) elle attribue une note de 5, lorsqu’au 30 avril de l’année de déclaration, aucun renseignement n’indique qu’il existe des circonstances menaçant ou compromettant la sécurité, la solidité, la situation financière ou la viabilité de l’institution membre;

b) elle attribue une note de 3, lorsqu’au 30 avril de l’année de déclaration, des renseignements indiquent que des circonstances menacent la sécurité, la solidité, la situation financière ou la viabilité de l’institution membre;

c) elle attribue une note de 0, lorsqu’au 30 avril de l’année de déclaration, des renseignements indiquent que des circonstances compromettent la sécurité, la solidité, la situation financière ou la viabilité de l’institution membre.

Entrée en vigueur

31 Le présent règlement administratif entre en vigueur le 31 mars 1999.

ANNEXE 1(alinéas 3b) et 4(1)b), paragraphes 4(1.1) et (2), article 8 et sous-alinéa 8.01a)(ii))

Catégories

| Article | Colonne 1 | Colonne 2 | Colonne 3 |

|---|---|---|---|

| Catégorie | Note totale | Pourcentage | |

| Pour l’exercice comptable des primes commençant en 2018 et pour chacun des exercices comptables des primes subséquents | |||

| 1 | 1 | ≥ 80 | 22,5 % |

| 2 | 2 | ≥ 65 et < 80 | 45 % |

| 3 | 3 | ≥ 50 et < 65 | 90 % |

| 4 | 4 | < 50 | 100 % |

- DORS/2015-75, art. 13

- DORS/2017-22, art. 4

- DORS/2018-8, art. 4

- DORS/2019-43, art. 10

ANNEXE 2(articles 1, 6, 12, 15, 16 et 20 à 27)

PARTIE 1Définitions

- 1

(1) Les définitions qui suivent s’appliquent à la présente annexe.

- institution de dépôt réglementée

institution de dépôt réglementée Entité qui est surveillée ou réglementée par un organisme canadien ou étranger de réglementation des activités bancaires ou des services financiers et qui est autorisée à accepter des dépôts du public. (regulated deposit-taking institution)

- Lignes directrices

Lignes directrices

a) Dans le cas d’une banque ou d’une coopérative de crédit fédérale, les Lignes directrices à l’intention des banques;

b) dans le cas de toute autre institution membre, les Lignes directrices à l’intention des sociétés de fiducie et de prêt. (Guidelines)

(2) Pour l’application de la section 7 du formulaire de déclaration, la valeur des éléments d’actif acquis par l’institution membre, à la suite de la fusion ou de l’acquisition visées à cette section, est la valeur des éléments d’actif à la date de leur acquisition, laquelle figure aux états financiers consolidés.

PARTIE 2Formulaire de déclaration

| 1 MESURE DES FONDS PROPRES |

Utiliser le Relevé du ratio de levier (RRL) et le Relevé des normes de fonds propres (Bâle III) – Risque opérationnel, de marché et de crédit (RNFPB) du Recueil des formulaires et des instructions, arrêtés à la fin de l’exercice clos durant l’année précédant l’année de déclaration et établis en conformité avec ce recueil. |

| 1.1 Ratio de levier (%) Inscrire le ratio de levier (%) inscrit à la section 1 – Calcul du ratio de levier du RRL. 1.1 |

| 1.2 Ratio de levier autorisé (%) Inscrire le ratio de levier autorisé (%) inscrit à la section 1 – Calcul du ratio de levier du RRL. 1.2 |

| 1.3 Ratio des fonds propres de catégorie 1 (%) Inscrire le ratio de fonds propres de catégorie 1 (%) inscrit au tableau 10.010 du RNFPB intitulé Calcul des ratios. 1.3 |

| 1.4 Ratio minimal de fonds propres de catégorie 1 Inscrire le ratio minimal de fonds propres de catégorie 1 établi pour l’institution membre par l’organisme de réglementation, conformément à la ligne directrice intitulée Normes de fonds propres des Lignes directrices. Toutefois, si l’organisme de réglementation a établi et transmis par écrit à l’institution membre un ratio minimal de fonds propres de catégorie 1 différent, inscrire ce dernier ratio. 1.4 |

| 1.5 Ratio cible des fonds propres de catégorie 1 établi aux fins de surveillance Inscrire le ratio cible des fonds propres de catégorie 1 établi aux fins de surveillance (y compris, le cas échéant, la réserve de conservation des fonds propres et le supplément des banques d’importance systémique intérieure) pour l’institution membre par l’organisme de réglementation, conformément à la ligne directrice intitulée Normes de fonds propres des Lignes directrices. Toutefois, si l’organisme de réglementation a établi et transmis par écrit à l’institution membre un ratio cible des fonds propres de catégorie 1 établi aux fins de surveillance différent, inscrire ce dernier ratio. 1.5 |

| 2 RENDEMENT DE L’ACTIF PONDÉRÉ EN FONCTION DES RISQUES (%) | |

|---|---|

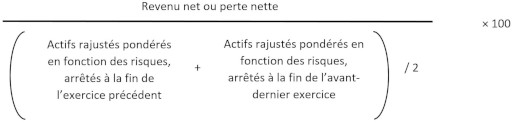

Formule de calcul : | |

| Remplir : (2.1 — — — —) ÷ (( 2.2 — — — — + 2.3 — — — — ) / 2) × 100 = 2 | |

| Éléments de la formule Calculer les éléments de la formule au moyen des instructions ci-après. Utiliser les documents suivants :

| |

| 2.1 Revenu net ou perte nette Le revenu net ou la perte nette (laquelle doit être indiquée par un montant négatif) — attribuables aux détenteurs d’instruments de capitaux propres et aux participations sans contrôle — qui est inscrit à l’État consolidé du résultat étendu, bénéfices non répartis et AERE. | |

| 2.2 Actifs rajustés pondérés en fonction des risques, arrêtés à la fin de l’exercice clos durant l’année précédant l’année de déclaration Utiliser les APR rajustés inscrits au tableau 10.010 du RNFPB intitulé Calcul des ratios. | |

| 2.3 Actifs rajustés pondérés en fonction des risques, arrêtés à la fin de l’avant-dernier exercice Utiliser les actifs rajustés pondérés en fonction des risques, arrêtés à la fin de l’exercice clos durant la deuxième année précédant l’année de déclaration, calculés de la même manière que pour l’élément 2.2. Si l’institution membre n’a pas clos d’exercice durant la deuxième année précédant l’année de déclaration, inscrire « 0 », sauf si l’institution membre est née d’une fusion à laquelle sont parties une ou plusieurs institutions membres. Si l’institution membre est née d’une fusion à laquelle sont parties une ou plusieurs institutions membres et n’a pas clos d’exercice durant la deuxième année précédant l’année de déclaration, utiliser le même montant que celui inscrit pour l’élément 2.2. |

| 3 VOLATILITÉ DU REVENU NET RAJUSTÉ SELON LA MOYENNE | |

|---|---|

Si l’institution membre a été exploitée à ce titre pendant moins de cinq exercices d’au moins douze mois chacun (le dernier étant l’exercice clos durant l’année précédant l’année de déclaration), inscrire « s.o. » (sans objet) pour les éléments 3, 3.1, 3.2 et 3.13 et remplir ceux des éléments 3.3 à 3.12 qui s’appliquent. Si l’institution membre a été exploitée à ce titre pendant au moins cinq exercices, mais moins de dix, d’au moins douze mois chacun (le dernier étant l’exercice clos durant l’année précédant l’année de déclaration), remplir la formule en tenant compte des exercices pendant lesquels l’institution membre a été exploitée à ce titre et en ajustant la valeur de « n » en conséquence. Si elle est née d’une fusion à laquelle était partie une seule institution membre et a été exploitée à ce titre pendant moins de trois exercices d’au moins douze mois chacun (le dernier étant l’exercice clos durant l’année précédant l’année de déclaration), remplir les éléments applicables à l’égard de l’institution membre née de la fusion et de l’institution membre fusionnante. Si elle est née d’une fusion à laquelle étaient parties au moins deux institutions membres et a été exploitée à ce titre pendant moins de trois exercices d’au moins douze mois chacun (le dernier étant l’exercice clos durant l’année précédant l’année de déclaration), inscrire « s.o. » (sans objet) pour les éléments 3, 3.1, 3.2 et 3.13 et remplir ceux des éléments 3.3 à 3.12 qui s’appliquent. | |

| Formule de calcul : (Écart-type du revenu net ou de la perte nette) ÷ (Revenu net moyen ou perte nette moyenne) | |

| Remplir : (3.1 — — — —) ÷ (3.2 — — — —) = 3 | |

| Éléments de la formule Calculer les éléments de la formule ci-dessus au moyen des instructions ci-après. | |

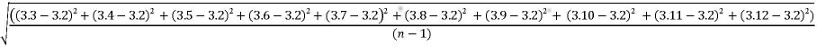

| 3.1 Écart-type du revenu net ou de la perte nette Déterminer l’écart-type du revenu net ou de la perte nette au moyen de la formule suivante :  Si l’institution membre a été exploitée à ce titre pendant douze exercices — d’au moins douze mois chacun — ou plus, « n » est égal à 10. Si elle a été exploitée à ce titre pendant sept exercices ou plus d’au moins douze mois chacun, mais moins de douze exercices, pour chaque exercice où elle n’était pas exploitée à ce titre, enlever la partie de la formule au numérateur qui y renvoie et attribuer à « n » le nombre d’années où elle a été exploitée moins 2 (par exemple, si elle a été exploitée onze ans, enlever la mention « (3.12 – 3.2)2 » au numérateur et attribuer à « n » la valeur 9). Si elle a été exploitée à ce titre pendant six exercices d’au moins douze mois chacun, la mention « + (3.7 – 3.2)2 + (3.8 – 3.2)2 + (3.9 – 3.2)2 + (3.10 – 3.2)2 + (3.11 – 3.2)2 + (3.12 – 3.2)2 » est enlevée de la formule et « n » est égal à 4. Si elle a été exploitée à ce titre pendant cinq exercices d’au moins douze mois chacun, la mention « + (3.6 – 3.2)2 + (3.7 – 3.2)2 + (3.8 – 3.2)2 + (3.9 – 3.2)2 + (3.10 – 3.2)2 + (3.11 – 3.2)2 + (3.12 – 3.2)2 » est enlevée de la formule et « n » est égal à 3. | |

| 3.2 Revenu net moyen ou perte nette moyenne Déterminer le revenu net moyen ou la perte nette moyenne (laquelle doit être indiquée par un montant négatif) à l’aide de la formule suivante : ((3.3 + 3.4 + 3.5 + 3.6 + 3.7 + 3.8 + 3.9 + 3.10 + 3.11 + 3.12)) ÷ n Si l’institution membre a été exploitée à ce titre pendant douze exercices — d’au moins douze mois chacun — ou plus, « n » est égal à 10. Si elle a été exploitée à ce titre pendant sept exercices ou plus d’au moins douze mois chacun, mais moins de douze exercices, pour chaque exercice où elle n’était pas exploitée à ce titre, enlever la partie de la formule au numérateur qui y renvoie et attribuer à « n » le nombre d’années où elle a été exploitée moins 2 (par exemple, si elle a été exploitée onze ans, enlever la mention « + 3.12 » au numérateur et attribuer à « n » la valeur 9). Si elle a été exploitée à ce titre pendant six exercices d’au moins douze mois chacun, la mention « + 3.7 + 3.8 + 3.9 + 3.10 + 3.11 + 3.12 » est enlevée de la formule et « n » est égal à 4. Si elle a été exploitée à ce titre pendant cinq exercices d’au moins douze mois chacun, la mention « + 3.6 + 3.7 + 3.8 + 3.9 + 3.10 + 3.11 + 3.12 » est enlevée de la formule et « n » est égal à 3. | |

Revenu net ou perte nette (laquelle doit être indiquée par un montant négatif) après impôt pour chacun des dix derniers exercices. Utiliser le revenu net ou la perte nette inscrit pour l’élément 2.1 pour l’exercice clos durant l’année précédant l’année de déclaration. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.3. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.4. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.5. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.6. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.7. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.8. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.9. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.10. Inscrire le revenu net ou la perte nette après impôt tiré des états financiers audités établis pour l’exercice précédant celui visé à l’élément 3.11. Inscrire le nombre d’exercices à titre d’institution membre (si ce nombre est inférieur à douze). L’institution membre doit indiquer son revenu net ou sa perte nette pour les dix derniers exercices. Si l’institution membre a été exploitée à ce titre pendant moins de trois exercices d’au moins douze mois chacun et est née d’une fusion à laquelle était partie une seule institution membre, inscrire le revenu net ou la perte nette de cette dernière pour les trois derniers exercices — ou moins — précédant la fusion, s’il y a lieu. Si elle a été exploitée à titre d’institution membre pendant moins de cinq exercices d’au moins douze mois chacun, inscrire « s.o. » (sans objet) aux éléments correspondant aux exercices pendant lesquels elle n’était pas exploitée à ce titre. |

| 4 REVENU NET SOUMIS À UN TEST DE TENSION | |

|---|---|

Si « s.o. » a été inscrit pour l’élément 3.13, inscrire « s.o. » (sans objet) pour les éléments 4A, 4B et 4.3. | |

| Formules de calcul : Revenu net ou perte nette – (1 × écart-type du revenu net ou de la perte nette) = Revenu net soumis à un test de tension en fonction d’un écart-type Revenu net ou perte nette – (2 × écart-type du revenu net ou de la perte nette) = Revenu net soumis à un test de tension en fonction de deux écarts-types | |

| Remplir : Revenu net soumis à un test de tension utilisant un écart-type 4.1 Revenu net soumis à un test de tension utilisant deux écarts-types 4.1 | |

| Éléments des formules Calculer les éléments des formules ci-dessus au moyen des instructions suivantes. | |

| 4.1 Revenu net ou perte nette Utiliser le revenu net ou la perte nette inscrit pour l’élément 2.1. | |

| 4.2 Écart-type du revenu net ou de la perte nette Utiliser l’écart-type du revenu net ou de la perte nette inscrit pour l’élément 3.1. |

| 5 RATIO D’EFFICIENCE (%) | ||

|---|---|---|

| Formule de calcul : (Total des frais autres que d’intérêt) ÷ (Revenu net d’intérêt + Revenus autres que d’intérêts) × 100 | ||

| Remplir : (5.1 — — — —) ÷ (5.2 — — — — + 5.3 — — — — ) × 100 = 5 | ||

| Éléments de la formule Calculer les éléments de la formule au moyen des instructions ci-après. Utiliser l’État consolidé du résultat étendu, bénéfices non répartis et AERE du Recueil des formulaires et des instructions, établi en conformité avec ce recueil pour l’exercice clos durant l’année précédant l’année de déclaration. | ||

| 5.1 Total des frais autres que d’intérêt Le total des frais autres que d’intérêt inscrit à l’État consolidé du résultat étendu, bénéfices non répartis et AERE, diminué de toute charge de créances douteuses inscrite à cet état. | ||

| 5.2 Revenu net d’intérêt Déterminer le revenu net d’intérêt par addition de a) et b) : | ||

|  | |

|  | |

Total (reporter à l’élément 5.2) |  | |

| 5.3 Revenus autres que d’intérêt Déterminer les revenus autres que d’intérêt par addition de a) et b) : | ||

|  | |

|  | |

Total (reporter à l’élément 5.3) |  | |

| 6 ACTIF AYANT SUBI UNE MOINS-VALUE PAR RAPPORT AU TOTAL DES FONDS PROPRES (%) | ||||

|---|---|---|---|---|

| Formule de calcul : (Actif net figurant au bilan ayant subi une moins-value + Actif net hors bilan ayant subi une moins-value) ÷ (Total des fonds propres) × 100 | ||||

| Remplir : (6.1 — — — — + 6.2 — — — —) ÷ (6.3 — — — —) × 100 = 6 | ||||

| Éléments de la formule Calculer les éléments de la formule au moyen des instructions ci-après. Utiliser les documents suivants :

| ||||

| 6.1 Actif net figurant au bilan ayant subi une moins-value L’actif net figurant au bilan ayant subi une moins-value qui est inscrit à la ligne « Total » de la colonne « Valeur nette des créances douteuses » du Relevé des provisions pour pertes de crédit attendues. Si le résultat obtenu est négatif, inscrire « 0 ». | ||||

| 6.2 Actif net hors bilan ayant subi une moins-value L’actif net hors bilan ayant subi une moins-value est déterminé en soustrayant le total inscrit dans la colonne « Provision individuelle pour perte de crédit attendue » de celui inscrit dans la colonne « Montant en équivalent-crédit » du relevé 6A. Si le résultat obtenu est négatif, inscrire « 0 ». | ||||

| 6.3 Total des fonds propres Utiliser le total des fonds propres inscrit au tableau 10.010 du RNFPB intitulé Calcul des ratios. |

Relevé 6A — Actif hors bilan ayant subi une moins-value

| Les renseignements à inclure dans ce tableau doivent être arrêtés à la fin de l’exercice clos durant l’année précédant l’année de déclaration. Remplir en utilisant les tableaux 10.050 et 70.030 du RNFPB intitulés respectivement Expositions hors bilan, à l’exclusion des dérivés et des expositions de titrisation et Contrats sur dérivés, ainsi que la ligne directrice intitulée Normes de fonds propres des Lignes directrices. | |||||

| Instruments ayant subi une moins-value | Montant de principal notionnel a | Facteur de conversion en équivalent-crédit b | Montant en équivalent-crédit (a × b) | Provision individuelle pour pertes de crédit attendues | |

| Substituts directs de crédit - à l’exception des dérivés du crédit | 100 % | ||||

|---|---|---|---|---|---|

| Substituts directs de crédit - dérivés du crédit | 100 % | ||||

| Engagements de garantie liés à des transactions | 50 % | ||||

| Engagements à court terme à dénouement automatique liés à des opérations commerciales | 20 % | ||||

| Engagements de reprise | 100 % | ||||

| Achat à terme d’éléments d’actif | 100 % | ||||

| Dépôts terme contre terme | 100 % | ||||

| Actions et titres partiellement libérés | 100 % | ||||

| Facilités d’émission d’effets (NIF) et facilités renouvelables à prise ferme (RUF) | 50 % | ||||

| Lignes de crédit inutilisées - à l’exception des expositions titrisées | Approche standard | 0 % | |||

| 20 % | |||||

| 50 % | |||||

| Approche NI avancée | Note de Relevé 6A — Actif hors bilan ayant subi une moins-value ** | ||||

| Note de Relevé 6A — Actif hors bilan ayant subi une moins-value ** | |||||

| Note de Relevé 6A — Actif hors bilan ayant subi une moins-value ** | |||||

| Contrats dérivés hors-cote ayant subi une moins-value | |||||

| Contrats sur dérivés du crédit | Note de Relevé 6A — Actif hors bilan ayant subi une moins-value * | ||||

| Contrats sur taux d’intérêt | Note de Relevé 6A — Actif hors bilan ayant subi une moins-value * | ||||

| Contrats sur devises | Note de Relevé 6A — Actif hors bilan ayant subi une moins-value * | ||||

| Contrats liés à des actions | Note de Relevé 6A — Actif hors bilan ayant subi une moins-value * | ||||

| Contrats sur produits de base | Note de Relevé 6A — Actif hors bilan ayant subi une moins-value * | ||||

| Autres contrats | Note de Relevé 6A — Actif hors bilan ayant subi une moins-value * | ||||

| Total | |||||

| Utiliser ces totaux pour calculer l’élément 6.2 | |||||

Retour à la référence de la note de bas de page *Reporter les totaux du relevé 6B.

Retour à la référence de la note de bas de page **Utiliser la ligne directrice intitulée Normes de fonds propres des Lignes directrices pour obtenir le facteur de conversion en équivalent-crédit applicable.

Relevé 6B — Contrats dérivés hors-cote ayant subi une moins-value

| Les renseignements à inclure dans ce tableau doivent être arrêtés à la fin de l’exercice clos durant l’année précédant l’année de déclaration. Remplir en utilisant le tableau 70.030 du RNFPB intitulé Contrats sur dérivés, ainsi que la ligne directrice intitulée Normes de fonds propres des Lignes directrices. | ||||||

| Contrats dérivés hors-cote ayant subi une moins-value (en milliers de dollars) | Contrats sur dérivés de crédit | Contrats sur taux d’intérêt | Contrats sur devises | Contrats liés à des actions | Contrats sur produits de base | Autres contrats |

| Exposition éventuelle au risque de crédit futur (EEF) | ||||||

| Total des contrats non assujettis à la compensation permise | ||||||

| Total des contrats assujettis à la compensation permise | ||||||

| Exposition en cas de défaut (ECD) (compte tenu des nantissements et garanties) | ||||||

| Total des contrats non assujettis à la compensation permise | ||||||

| Total des contrats assujettis à la compensation permise | ||||||

| Total des contrats dérivés hors-cote ayant subi une moins-value (reporter à la colonne « Montant en équivalent-crédit » du relevé 6A) | ||||||

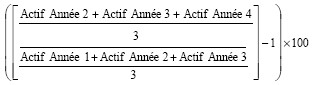

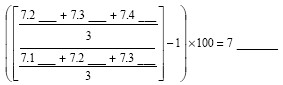

| 7 CROISSANCE DE L’ACTIF BASÉ SUR UNE MOYENNE MOBILE DE TROIS ANS (%) | ||

|---|---|---|

Si l’institution membre a été exploitée à ce titre pendant moins de six exercices d’au moins douze mois chacun (le dernier étant l’exercice clos durant l’année précédant l’année de déclaration), inscrire « s.o. » (sans objet) pour les éléments 7 et 7.5, mais remplir ceux des éléments 7.1 à 7.4 qui s’appliquent. Si elle est née d’une fusion à laquelle était partie une seule institution membre et a été exploitée à ce titre pendant moins de quatre exercices d’au moins douze mois chacun (le dernier étant l’exercice clos durant l’année précédant l’année de déclaration), remplir les éléments applicables à l’égard de l’institution membre née de la fusion et de l’institution membre fusionnante. Si elle est née d’une fusion à laquelle étaient parties au moins deux institutions membres et a été exploitée à ce titre pendant moins de quatre exercices d’au moins douze mois chacun (le dernier étant l’exercice clos durant l’année précédant l’année de déclaration), inscrire « s.o. » (sans objet) pour les éléments 7 et 7.5 et remplir ceux des éléments 7.1 à 7.4 qui s’appliquent. Si, à la suite d’une fusion avec une institution de dépôt réglementée ou de l’acquisition de celle-ci, ou à la suite de l’acquisition des activités de prise de dépôts d’une institution de dépôt réglementée, l’institution membre acquiert, au cours de l’exercice clos durant l’année précédant l’année de déclaration, des éléments d’actif dont la valeur à la date de leur acquisition excède 15 % de la valeur de son actif consolidé juste avant la fusion ou l’acquisition, elle doit inclure la valeur de ces éléments d’actif aux éléments 7.1 à 7.3. | ||

Formule de calcul : | ||

Remplir : | ||

| Éléments de la formule Suivre les instructions ci-après pour obtenir les éléments de la formule. | ||

| Actif des années 1 à 4 : Actif de l’année 1 L’actif de l’année 1 correspond au montant que l’institution membre a inscrit à l’élément 7.4 de la formule dans le formulaire de déclaration qu’elle a transmis au cours de la troisième année de déclaration précédant celle au cours de laquelle le présent formulaire de déclaration est transmis. | ||

| Année 1 : | 7.1 | |

| Actif de l’année 2 L’actif de l’année 2 correspond au montant que l’institution membre a inscrit à l’élément 7.4 de la formule dans le formulaire de déclaration qu’elle a transmis au cours de la deuxième année de déclaration précédant celle au cours de laquelle le présent formulaire de déclaration est transmis. | ||

| Année 2 : | 7.2 | |

| Actif de l’année 3 L’actif de l’année 3 correspond au montant que l’institution membre a inscrit à l’élément 7.4 de la formule dans le formulaire de déclaration qu’elle a transmis au cours de l’année de déclaration précédant celle au cours de laquelle le présent formulaire de déclaration est transmis. | ||

| Année 3 : | 7.3 | |

| Actif de l’année 4 Utiliser le Relevé du ratio de levier (RRL) du Recueil des formulaires et des instructions, établi en conformité avec ce recueil et arrêté à la fin de l’exercice clos durant l’année précédant l’année de déclaration, ainsi que le Relevé des normes de fonds propres (Bâle III) – Risque opérationnel, de marché et de crédit (RNFPB) du Recueil des formulaires et des instructions, établi en conformité avec ce recueil et arrêté à la fin de l’exercice clos durant l’année précédant l’année de déclaration. L’actif de l’année 4 correspond au montant que l’institution membre détermine en additionnant ce qui suit :

| ||

| 7.4.1 Éléments du bilan Le montant inscrit au poste « Actifs au bilan aux fins du ratio de levier », dans la colonne « Valeur comptable au bilan » de la section 1 - Calcul du ratio de levier du RRL. 7.4.2 Avances ou marges de crédit admissibles hors bilan fournies par un organisme de gestionLe montant inscrit au poste « Avances ou marges de crédit admissibles fournies par un organisme de gestion — CCEC de 10 % », dans la colonne intitulée « Montant notionnel » de la section 1 — Calcul du ratio de levier du RRL. 7.4.3 Autres expositions hors bilan liées à la titrisationLe montant inscrit au poste « Autres expositions hors bilan liées à la titrisation - FCEC de 100 % », dans la colonne « Montant notionnel » de la section 1 - Calcul du ratio de levier du RRL. 7.4.4 Substituts directs de crédit hors bilanLe montant inscrit au poste « Substituts directs de crédit - FCEC de 100 % », dans la colonne « Montant notionnel » de la section 1 - Calcul du ratio de levier du RRL. 7.4.5 Engagements de garantie hors bilan liés à des transactionsLe montant inscrit au poste « Engagements de garantie liés à des transactions - FCEC de 50 % », dans la colonne « Montant notionnel » de la section 1 - Calcul du ratio de levier du RRL. 7.4.6 Lettres de crédit à court terme à dénouement automatique hors bilan liées à des opérations commercialesLe montant inscrit au poste « Lettres de crédit à court terme à dénouement automatique liées à des opérations commerciales - FCEC de 20 % », dans la colonne « Montant notionnel » de la section 1 - Calcul du ratio de levier du RRL. 7.4.7 Expositions totales sur dérivés non couvertes par des contratsLe montant inscrit au poste « (A) Expositions sur un dérivé unique non couvertes par un contrat de compensation admissible (i) Coût de remplacement », dans la colonne « Total des contrats » de la section 2 – Calcul des expositions sur dérivés du RRL. 7.4.8 Expositions totales sur dérivés couvertes par des contratsLe montant inscrit au poste « (B) Expositions sur dérivés couvertes par un contrat de compensation admissible (i) Coût de remplacement », dans la colonne « Total des contrats » de la section 2 – Calcul des expositions sur dérivés du RRL. 7.4.9 Dérivés au bilanLe montant inscrit au poste « Dérivés », dans la colonne « Valeur comptable au bilan » de la section 1 - Calcul du ratio de levier du RRL. 7.4.10 Fonds propres CET1 nets (fonds propres CET1 après toutes les déductions)Le montant inscrit au poste « Fonds propres CET1 nets (fonds propres CET1 après toutes les déductions) », dans le tableau 20.010 du RNFPB intitulé Éléments de fonds propres et de la capacité totale d’absorption des pertes (TLAC). 7.4.11 Fonds propres CET1 brutsLe montant inscrit au poste « Fonds propres CET1 bruts », dans le tableau 20.010 du RNFPB intitulé Éléments de fonds propres et de la capacité totale d’absorption des pertes (TLAC). 7.4.12 Total des déductions des autres éléments de fonds propres de catégorie 1Le montant inscrit au poste « Total des déductions des autres éléments de fonds propres de catégorie 1 », dans le tableau 20.010 du RNFPB intitulé Éléments de fonds propres et de la capacité totale d’absorption des pertes (TLAC). 7.4.13 Total des déductions des fonds propres de catégorie 2Le montant inscrit au poste « Total des déductions des fonds propres de catégorie 2 », dans le tableau 20.010 du RNFPB intitulé Éléments de fonds propres et de la capacité totale d’absorption des pertes (TLAC). 7.4.14 Provision admissible pour phases 1 et 2Le montant inscrit au poste « Provision admissible pour les phases 1 et 2 (approche standard) », dans le tableau 20.010 du RNFPB intitulé Éléments de fonds propres et de la capacité totale d’absorption des pertes (TLAC). 7.4.15 Excédent de provisionnementLe montant inscrit au poste « Excédent de provisionnement (approche NI) », dans le tableau 20.010 du RNFPB intitulé Éléments de fonds propres et de la capacité totale d’absorption des pertes (TLAC). 7.4.16 Substituts directs de crédit — dérivés du crédit — approche standardLe montant inscrit au poste « Substituts directs de crédit — dérivés de crédit », dans la colonne « (a) Montant de principal notionnel » du tableau 10.050 du RNFPB intitulé Expositions hors bilan à l’exclusion des dérivés et des expositions de titrisation. 7.4.17 Substituts directs de crédit — dérivés du crédit — approche NI fondationLe montant inscrit au poste « Substituts directs de crédit — dérivés de crédit », dans la colonne « (d) Montant de principal notionnel » du tableau 10.050 du RNFPB intitulé Expositions hors bilan à l’exclusion des dérivés et des expositions de titrisation. 7.4.18 Substituts directs de crédit — dérivés du crédit — approche NI avancéeLe montant inscrit au poste « Substituts directs de crédit — dérivés de crédit », dans la colonne « (g) Montant de principal notionnel » du tableau 10.050 du RNFPB intitulé Expositions hors bilan à l’exclusion des dérivés et des expositions de titrisation. 7.4.19 Cessions en pension — approche standardLe montant inscrit au poste « Cessions en pension », dans la colonne « (a) Montant de principal notionnel » du tableau 10.050 du RNFPB intitulé Expositions hors bilan à l’exclusion des dérivés et des expositions de titrisation. 7.4.20 Cessions en pension — approche NI fondationLe montant inscrit au poste « Cessions en pension », dans la colonne « (d) Montant de principal notionnel » du tableau 10.050 du RNFPB intitulé Expositions hors bilan à l’exclusion des dérivés et des expositions de titrisation. 7.4.21 Cessions en pension — approche NI avancéeLe montant inscrit au poste « Cessions en pension », dans la colonne « (g) Montant de principal notionnel » du tableau 10.050 du RNFPB intitulé Expositions hors bilan à l’exclusion des dérivés et des expositions de titrisation. 7.4.22 Provision admissible pour phases 1 et 2 aux actifs du bilanCorrespond à la somme des montants inscrits aux postes « Provisions pour les phases 1 et 2 au titre des actifs au bilan aux fins des fonds propres » et « Provisions au titre des actifs capitalisés en vertu du cadre de titrisation qui ne sont pas comptabilisés aux fins des fonds propres », dans le tableau 10.070 du RNFPB intitulé Couverture du bilan par type de risque et rapprochement avec le bilan consolidé. 7.4.23 Expositions de titrisation « au bilan »Le montant inscrit au poste « Expositions de titrisation “au bilan” constatées aux fins des ratios de fonds propres, mais non aux fins du bilan consolidé », dans le tableau 10.070 du RNFPB intitulé Couverture du bilan par type de risque et rapprochement avec le bilan consolidé 7.4.24 Ajustements — bases de mesureLe montant inscrit au poste « Ajustements au titre des écarts dans les valeurs d’exposition au bilan découlant des bases de mesure utilisées aux fins comptables (justes valeurs) », dans le tableau 10.070 du RNFPB intitulé Couverture du bilan par type de risque et rapprochement avec le bilan consolidé 7.4.25 Ajustements — bases de comptabilisationLe montant inscrit au poste « Ajustements au titre des écarts dans les valeurs d’exposition au bilan découlant des bases de comptabilisation utilisées à des fins comptables (date de règlement / de négociation) », dans le tableau 10.070 du RNFPB intitulé Couverture du bilan par type de risque et rapprochement avec le bilan consolidé | ||

| Année 4 : | 7.4 | |

| Inscrire le nombre d’exercices d’au moins douze mois au cours desquels l’institution membre a été exploitée à ce titre (si ce nombre est inférieur à six). | ||

| L’institution membre doit indiquer son actif pour les quatre derniers exercices. | ||

| Si elle a été exploitée à titre d’institution membre pendant moins de quatre exercices d’au moins douze mois chacun, inscrire « s.o. » (sans objet) aux éléments correspondant aux exercices pendant lesquels elle n’était pas exploitée à ce titre. | ||

| 8 CONCENTRATION DE L’ACTIF DANS LE SECTEUR IMMOBILIER L’institution membre qui est une banque d’importance systémique nationale est dispensée de remplir la section 8. Elle inscrit « s.o. » à l’élément 8.5. Elle est cependant tenue de remplir la section 8-1. |

|---|

| Formule de calcul du seuil déterminant : (Total des prêts hypothécaires) ÷ (Total des prêts hypothécaires + Total des prêts non hypothécaires + Total des valeurs mobilières + Total des acceptations)× 100 |

| Remplir : (8.1 — — — —) ÷ (8.1 — — — — + 8.2 — — — — + 8.3 — — — — + 8.4 — — — —) × 100 = |

| Éléments de la formule Calculer les éléments de la formule de calcul du seuil déterminant ci-dessus au moyen des instructions suivantes. Utiliser le Relevé des prêts hypothécaires, le Relevé des prêts non hypothécaires et la section I – Actifs du Bilan mensuel consolidé du Recueil des formulaires et des instructions, arrêtés à la fin de l’exercice clos durant l’année précédant l’année de déclaration et établis en conformité avec ce recueil. |

| 8.1 Total des prêts hypothécaires Le total des prêts hypothécaires correspond à la somme des montants inscrits aux postes « Total des prêts hypothécaires » et « Moins provision pour pertes de crédit attendues » dans la colonne « Total » de la section I du Relevé des prêts hypothécaires. |

| 8.2 Total des prêts non hypothécaires Le total des prêts non hypothécaires correspond à la somme des montants inscrits aux colonnes « Toutes monnaies » sous les mentions « Résidents – soldes des prêts » et « Non-résidents – soldes des prêts » pour le poste « Total » du Relevé des prêts non hypothécaires. |

| 8.3 Total des valeurs mobilières Le total des valeurs mobilières correspond à la somme des montants inscrits dans la colonne « Total » de la section I – Actifs du Bilan mensuel consolidé relativement au poste « Valeurs mobilières ». |

| 8.4 Total des acceptations Le total des acceptations correspond au montant inscrit au poste « Engagements de clients au titre d’acceptations, moins provision pour pertes de crédit attendues », dans la colonne « Total » de la section I – Actifs du Bilan mensuel consolidé. |

Si le résultat du calcul du seuil déterminant est inférieur à 10 %, inscrire la note cinq à l’élément 8.5. Il n’est pas nécessaire de remplir le reste de la section 8. Si ce résultat est égal ou supérieur à 10 %, remplir le reste de la section 8. |

| Remplir le relevé 8 au moyen des instructions et des définitions ci-après. Utiliser la section III du Relevé des prêts hypothécaires du Recueil des formulaires et des instructions, établie en conformité avec ce Recueil et arrêtée à la fin de l’exercice clos durant l’année précédant l’année de déclaration. Les institutions membres peuvent effectuer les calculs au moyen de l’information figurant dans le Relevé des prêts hypothécaires rempli à la fin de leur exercice ou, sinon, à la fin du trimestre de l’année civile qui précède la fin de leur exercice. |

| Remplir le relevé 8 pour l’encours de chacun des types de prêts hypothécaires ci-après. |

| Prêts hypothécaires sur immeubles résidentiels Les prêts hypothécaires de ce type, garantis par des immeubles situés au Canada, doivent être classés en conformité avec le Recueil des formulaires et des instructions. Déterminer le total des prêts de ce type par addition des montants inscrits au poste « Total - résidentiels », dans les colonnes « Assurés » et « Non assurés » sous la mention « Encours brut des prêts hypothécaires » de la section III du Relevé des prêts hypothécaires, avant soustraction de toute provision pour pertes de crédit attendues. |

| Prêts hypothécaires sur terrains pour développement Les prêts de ce type, garantis par des immeubles situés au Canada, doivent être classés en conformité avec le Recueil des formulaires et des instructions. Déterminer le total des prêts de ce type par addition des montants suivants :

|

| Prêts hypothécaires sur hôtels et motels Les prêts hypothécaires de ce type, garantis par des immeubles situés au Canada, doivent être classés en conformité avec le Recueil des formulaires et des instructions. Déterminer le total des prêts de ce type par addition des montants inscrits au poste « Hôtels/motels » dans les colonnes « Assurés » et « Non assurés » sous la mention « Encours brut des prêts hypothécaires » de la section III du Relevé des prêts hypothécaires, avant soustraction de toute provision pour pertes de crédit attendues. |

| Prêts hypothécaires sur immeubles industriels Les prêts hypothécaires de ce type, garantis par des immeubles situés au Canada, doivent être classés en conformité avec le Recueil des formulaires et des instructions. Déterminer le total des prêts de ce type par addition des montants inscrits au poste « Immeubles industriels » dans les colonnes « Assurés » et « Non assurés » sous la mention « Encours brut des prêts hypothécaires » de la section III du Relevé des prêts hypothécaires, avant soustraction de toute provision pour pertes de crédit attendues. |